تنظیم اندازه پوزیشن چیست و چطور از آن برای مدیریت ریسک استفاده کنیم؟

بازارهای پرنوسانی مثل بازار ارزهای دیجیتال بیشتر است. به همین دلیل، خیلی از تریدرها از استراتژیهای مدیریت ریسک استفاده میکنند. تا سطح ریسک را پایین نگه دارند. یکی از رایجترین استراتژیهای مدیریت ریسک، تنظیم اندازه پوزیشن است. برای آشنایی با این استراتژی و جزئیات آن، با ما همراه باشید.

نکات کلیدی مدیریت ریسک و تنظیم اندازه پوزیشن :

- تنظیم اندازه پوزیشن یک استراتژی معاملاتی است که در آن تریدرها قیمت ورود، قیمت خروج و ریسک کلی معامله را پیش از ورود به پوزیشن تعیین میکنند.

- اگر تنظیم اندازه پوزیشن درست انجام شود، به تریدرها کمک میکند تا سرمایه معاملاتی خودشان را حفظ کرده و با یک معامله آن را از بین نبرند.

تنظیم اندازه پوزیشن (Position sizing) چیست؟

تنظیم اندازه پوزیشن، فرایندی است که یک تریدر با استفاده از آن پیش از ورود به معامله اندازه قرارداد، حجم معامله و سایر ضوابط و شرایط ریسک را تعیین میکند.

تنظیم اندازه پوزیشن چگونه انجام میشود؟

تنظیم اندازه پوزیشن یکی از استراتژیهای تریدینگ است که با استفاده از آن شما قیمت ورود، قیمت خروج و ریسک قابل قبول را پیش از ورود به پوزیشن تعیین میکنید. مثلاً ممکن است تصمیم بگیرید که فقط زمانی وارد معامله شوید که رکورد اوج آن روز یا کف هفته شکسته شود و غیره.

مرحله بعدی در فرایند تنظیم اندازه پوزیشن، تعیین حجم کلی معامله است. اگر موجودی حساب شما محدود باشد، احتمالاً بهتر است به جای لات استاندارد با لات مینی یا میکرو معامله کنید. بعلاوه، در این حالت احتمالاً شما هر بار یک لات معامله میکنید یا یک حد توقف دقیق دارید تا بهتر از سرمایه معاملاتی خودتان حفاظت کنید.

تنظیم درست اندازه پوزیشن به شما برای حفاظت از سرمایه معاملاتی خودتان و کاهش احتمال از بین رفتن کل موجودی با یک معامله کمک میکند. استراتژیهای تنظیم اندازه پوزیشن متنوع هستند مثل تنظیم بر اساس یک مبلغ دلاری ثابت، تنظیم بر اساس درصد دلاری و تنظیم اندازه قرارداد. میتوان از فرمولهای ریاضی مثل معیار کلی (Kelly Criterion) هم برای محاسبه اندازه پوزیشن یا تعیین پوزیشن بهینه استفاده کرد.

چرا تنظیم اندازه پوزیشن برای تریدرهای کریپتو مهم است؟

تنظیم اندازه پوزیشن برای تریدرهای کریپتو مهم است چون بازار کریپتو جزء بازارهای پرنوسان است. تغییر چند هزار دلاری قیمت بیتکوین در یک روز امری عادی است بنابراین باید قوانینی داشته باشید تا به حفظ اندازه پوزیشن متناسب با موجودی حساب، سطح ریسک پذیری و اهداف معاملاتی شما کمک کنند.

مزایای تنظیم اندازه پوزیشن

حذف احساسات از معاملات

ما تقریباً هیچ کنترلی بر اینکه بازار چه زمانی یا با چه سرعتی حرکت میکند، نداریم. البته بازارگردانها از این موضوع اطلاع داشته و از آن به نفع خودشان استفاده میکنند. گاهی اوقات ممکن است بازار چند روز یا چندین ساعت در یک مرز محدود حرکت کند و بعد از آن با حرکتی بزرگ، به یک اوج یا کف جدید برسد.

همچنین، ممکن است بازار چند ساعت یا چند روز یک روند مشخص داشته باشد اما ناگهان، روند حرکت آن معکوس شود. با استفاده درست از استراتژیهای تنظیم اندازه پوزیشن میتوانید از وسوسه تعقیب این حرکات پیشگیری کنید. در عوض زمانی وارد معامله شده یا از آن خارج میشوید که انجام این کار معقول باشد و به این ترتیب، موجودی حساب خودتان را در سطحی مناسب حفظ میکنید.

درس گرفتن از هر معامله

حتی در صورت رعایت اصول توصیه شده برای تنظیم اندازه پوزیشن، باز هم هیچ تضمینی وجود ندارد که یک معامله خاص سودآور باشد. اما اگر طرحی دقیق داشته باشید، میتوانید دلیل عدم موفقیت یک معامله را بهتر بررسی کنید. مثلاً ممکن است سایز پوزیشن انتخاب شده مناسب نباشد یا اینکه به دلیل یک خطای محاسباتی در تنظیم اندازه پوزیشن از سطح ریسک تعیین شده برای خودتان فراتر رفته باشید.

همچنین ممکن است قرار گرفتن تحت احساسات باعث شود که خیلی زود وارد معامله شوید (یا مدت زیادی در معامله بمانید). صرف نظر از اینکه چرا یک معامله به نتیجه نرسیده، اینکه شما قوانینی تعریف شده و دقیق داشته باشید به تشخیص دلیل شکست خوردن در معاملات و پیشگیری از تکرار آنها در آینده کمک میکند.

بعلاوه، باید معاملات موفق خودتان را هم بازبینی کرده و اشتباهات احتمالی در تنظیم اندازه پوزیشن یا سایر جنبههای قابل بهبود معامله را مشخص کنید. مثلاً ممکن است به خاطر حس خوبی که داشتهاید، حتی پس از رسیدن به سطح سود هدف هم در بازار بمانید و سعی کنید حداکثر بهره را از شرایط ببرید. حتی اگر با این روش قبلاً دچار مشکل نشدید باید رفتارهای درست و خوب را یاد بگیرید تا از احتمال متضرر شدن در بلند مدت جلوگیری کنید.

ریسکهای تنظیم اندازه پوزیشن

تنظیم اندازه پوزیشن، کاملترین راهکار نیست.

تنظیم اندازه پوزیشن میتواند راه خوبی برای به حداقل رساندن ریسک باشد اما این روش هم کامل و بی نقص نیست. مثلاً اگر بازار گردانها تصمیم بگیرند قبل یا حین انتشار یک خبر مهم در بازار گپ ایجاد کنند، ممکن است شما از حد ضرر تعیین شده فراتر بروید و این یعنی از حداکثر ریسک قابل تحمل برای یک معامله عبور میکنید.

همچنین اگر بازارگردان، اسپرید را وسیعتر کند ممکن است معامله معلق شما تریگر شود. در چنین سناریویی، حتی اگر بازار به نقطه ورود مورد نظر شما نرسیده باشد هم ممکن است سفارش limit شما برای خرید تریگر شود.

به همین ترتیب، ممکن است یک سفارش فروش limit حتی اگر بازار در حد قیمت تعیین شده توسط شما ریزش نکند هم اجرا شود [در مجموع، سفارش limit که در آن شما نقطه ورود مطلوب به بازار را تعیین میکنید، تا وقتی خوب است که آن را لغو نکنید یا تا پایان یک روز معاملاتی].

ممکن است برنامه خودتان را درست اجرا نکنید.

حتی اگر برنامه معامله خودتان را درست اجرا کنید، هیچ تضمینی وجود ندارد که استراتژی شما به نتیجه برسد. اما اگر قوانین تنظیم پوزیشن خودتان را رعایت نکنید یا به صورت منسجم آنها را دنبال نکنید، شکست شما تقریباً حتمی خواهد بود. خیلی از مواقع، تریدرهایی که سعی دارند هنگام خستگی، عصبانیت یا هر احساس منفی دیگری معامله انجام دهند، با مشکل روبرو میشوند. همچنین وقتی تحت فشار روحی قرار دارید یا نمیتوانید درست تمرکز کنید هم معامله کردن برای شما چالش برانگیزتر میشود.

چگونه برای مدیریت ریسک از تنظیم اندازه پوزیشن استفاده کنیم؟

تکنیکهای تنظیم اندازه پوزیشن به شما کمک میکنند تا هر معامله را با هدف و برنامه اجرا کنید. در ادامه به شما توضیح میدهیم که چطور میتوانید از تنظیم اندازه ریسک برای مشخص کردن حجم حساب و همچنین معاملاتتان استفاده کنید.

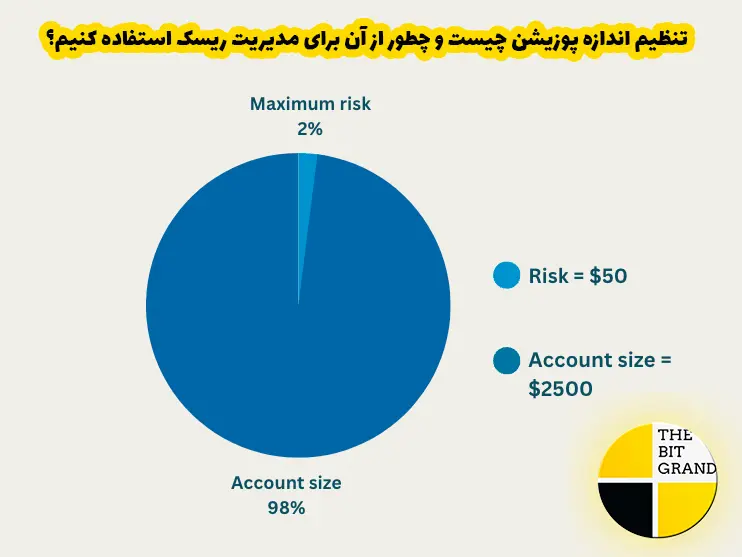

ریسک حساب

بیشتر تریدرهای سنتی، ریسک معاملاتشان را طوری محدود میکنند که در هر معامله بیشتر از 1 درصد موجودی خودشان را ریسک نکنند. بنابراین، اگر مثلاً شما هزار دلار موجودی دارید، هر بار بیشتر از 10 دلار ریسک نمیکنید. شاید در ابتدا معامله کردن با این سطح ریسک کم سخت به نظر برسد اما لزوماً هدف شما به عنوان یک تریدر مبتدی، درآمدزایی نیست. بلکه هدف شما این است که توانایی بیشتری در کنترل احساسات پیدا کرده، از اشتباهاتتان درس گرفته و تنظیم اندازه پوزیشن را به روشی بدون استرس یاد بگیرید.

ریسک معامله

فرض کنید که حداکثر ریسک مورد نظر شما برای هر معامله 10 دلار است و هر pip یک دلار ارزش دارد. در این حالت، اگر قصد خرید دارید، حد ضرر را بیشتر از 10 پیپ بالای نقطه ورود تنظیم نمیکنید و اگر قصد فروش دارید، 10 پیپ پایینتر از نقطه ورود تنظیم نمیکنید.

تنظیم درست اندازه پوزیشن

این روش اندازه سایز پوزیشن به شما کمک میکند تا تعداد لاتهایی که مایل هستید در هر معامله کنترل کنید را محاسبه کنید. به طور کلی، تعداد لاتهایی که خرید میکنید بستگی به اطمینان شما نسبت به معامله دارد همچنین اندازه لاتی که قرار است بخرید. معمولاً میکرولات معادل با کنترل هزار دلار از دارایی مربوطه و مینی لات معادل با کنترل 10 هزار لات از آن است و لات استاندارد هم 100 هزار دلاری است.

اندازه دلاری ثابت

اندازه دلاری ثابت یکی از تکنیکهای راحتتر تنظیم اندازه پوزیشن است که تریدرهای مبتدی راحتتر آن را درک میکنند. به این دلیل که شما در این روش فقط مبلغ دلاری که مایل هستید در یک معامله خاص ریسک کرده (و احتمالاً از دست بدهید) را تعیین میکنید. میزان ریسک مورد پذیرش شما، اندازه پوزیشن، حد توقف و سایر شرایط و ضوابط ورود و خروج به معامله را تعیین میکند. مثلاً اگر بخواهید در معاملهای که هر پیپ آن 5 دلار ارزش دارد، 100 دلار ریسک کنید، حداکثر حد توقف شما 20 پیپ از نقطه ورود فاصله خواهد داشت.

ریسک با درصد ثابت در هر معامله

در حالت ایده آل، حد ریسک و میزان ریسک به ازای هر معامله تقریباً یکسان خواهد بود. این کار به حفاظت از سرمایه معاملاتی شما و عملکرد منسجم و درست در هر معامله کمک میکند. در بیشتر مواقع، این یعنی اینکه نباید بیشتر از 1 درصد سرمایه خودتان را در هیچ معاملهای ریسک کنید اما میتوانید اندازه پوزیشن خودتان را در هر معامله طبق شرایط تنظیم کنید.

ارزش اندازه قرارداد

با استفاده از این روش میتوانید ریسک قراردادها را کنترل کنید چون قراردادهای کوچکتر، ارزش پیپ کوچکتری دارند. مثلاً ممکن است یک میکرو لات، ارزش پیپی در حد 10 سنت داشته باشد. این یعنی به ازای هر پیپ حرکت بازار، تنها 10 سنت ریسک میکنید. یک مینی لات معمولاً 1 دلار در هر پیپ ارزش دارد و معمولاً یک لات استاندارد، 10 دلار در هر پیپ ریسک دارد. البته، باید پیش از استفاده از اندازه قرارداد به عنوان ابزار تنظیم اندازه پوزیشن، شرایط بروکر موردنظرتان را از نظر ارزش پیپ بررسی کنید.

معیار کلی

معیار کلی یک فرمول ریاضی است که از نتایج گذشته برای محاسبه سایز پوزیشن مناسب معاملات آتی استفاده میکند.

فرمول معیار کلی به این صورت است: Kelly % = W − [(1 − W) / R] که در اینجا W معادل با احتمال موفقیت شما و R نشان دهنده نسبت سود/ضرر است.

نتیجه این محاسبات عددی بین صفر و یک است که صفر در اینجا نشان دهنده اندازه بهینه صفر درصد و یک معادل با اندازه بهینه صددرصد است.

مثلاً اگر نتیجه به دست آمده 0.05 باشد، این یعنی شما 5 درصد از موجودی حسابتان را به ارز دیجیتال مورد نظر اختصاص میدهید. البته هیچ وقت نباید صرفاً به دلیل اینکه یک ماشین حساب عدد متفاوتی به شما داده، سطح ریسک حساب، ریسک معامله یا سایر قوانین تنظیم اندازه پوزیشن را زیر پا بگذارید.

آیا تنظیم اندازه پوزیشن، استراتژی مؤثری برای مدیریت ریسک است؟

در مجموع، تنظیم اندازه پوزیشن یکی از استراتژیهای مؤثر برای مدیریت ریسک کریپتو است. اگر از این استراتژی درست استفاده کنید یک ابزار دقیق و قابل اطمینان برای تعیین نقاط ورود و خروج خواهید داشت که به شما برای فیلتر کردن نویز و پیشگیری از قرار گرفتن تحت تأثیر حرکات بازارگردانها کمک میکند. همچنین، داشتن یک طرح مشخص برای اجرای معاملات باعث میشود که به ندرت بیشتر از مبلغ قابل تحمل برای خودتان ریسک کنید.

جمع بندی

تنظیم اندازه پوزیشن بخش مهمی از استراتژی معامله ارزهای دیجیتال است. استفاده درست و منسجم از این استراتژی به شما کمک میکند تا از ضرر فاجعه باری که ممکن است حتی از سرمایه اولیه شما بیشتر باشد، جلوگیری کنید. همچنین با این روش میتوانید احساساتتان را مدیریت کنید، کاری که معمولاً برای تریدرهای مبتدی بسیار سختتر است.