هاوینگ بیت کوین چیست؟

آخرین هاوینگ بیت کوین در 11 می 2020 انجام شد و هاوینگ بعدی بیت کوین احتمالاً در آوریل 2024 رخ خواهد داد. اما هاوینگ چیست، چگونه بر قیمت تأثیر می گذارد.

و چه معنایی برای ماینرها و چشم انداز بلندمدت ارز دیجیتال دارد؟

نصف شدن بیت کوین، که به آن «هاوینگ بیت کوین» نیز می گویند، نام یکی از مورد انتظارترین رویدادهای تاریخ بیت کوین است.

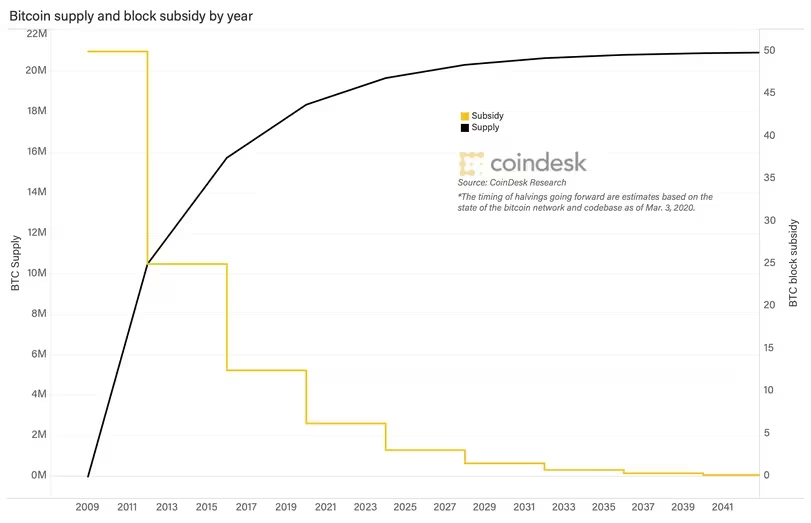

در می 2020، تعداد بیت کوین (BTC) که در هر 10 دقیقه وارد گردش می شود. – معروف به پاداش بلوک – به نصف کاهش یافت و از 12.5 به 6.25 رسید. این نقطه عطفی است که به راحتی قابل مشاهده بود زیرا هر 210000 بلوک (تقریباً هر چهار سال) اتفاق می افتد و قبل از سال 2020 دو بار اتفاق افتاده بود.

جذابیت هاوینگ بیت کوین چیست؟

جذابیت ثروت های احتمالی چیزی است که توجه بسیاری را به این رویدادها جلب می کند.

تعداد بیتکوینهای جدیدی که وارد گردش میشوند کاهش مییابد، اما تقاضا در تئوری باید ثابت بماند و احتمالاً قیمت بیتکوین را بالا ببرد.

و بنابراین این رویداد باعث ایجاد بحث های پرشور در مورد پیش بینی قیمت بیت کوین و نحوه واکنش بازار شده است.

مایکل دوبروفسکی، یکی از بنیانگذاران PoWx، یک موسسه غیرانتفاعی تحقیقاتی رمزارز، میگوید: «تئوری این است که اگر استخراجکنندگان برای فروش کمتری داشته باشند، بیتکوین کمتری برای خرید در دسترس خواهد بود.

اما کاهش دوره ای در نرخ ضرب بیت کوین می تواند اهمیت عمیق تری نسبت به هر حرکت کوتاه مدت قیمت برای عملکرد ارز داشته باشد.

پاداش بلاک یکی از اجزای مهم بیت کوین است که امنیت این سیستم بدون رهبر را تضمین می کند.

از آنجایی که پاداش ها در دهه های آینده به صفر می رسد، به طور بالقوه می تواند انگیزه های اقتصادی زیربنای امنیت بیت کوین را بی ثبات کند.

(نصف شدن بیت کوین ) هاوینگ بیت کوین چیست؟

بیتکوینهای جدید بهعنوان پاداشهای بلوکی وارد گردش میشوند، که با تلاش «ماینرها» تولید میشوند که از تجهیزات الکترونیکی گران قیمت برای کسب درآمد یا «ماین کردن» استفاده میکنند.

تقریباً هر چهار سال، تعداد کل بیتکوینهایی که استخراجکنندگان بالقوه میتوانند برنده شوند، نصف میشود.

در سال 2009، این سیستم به ماینرهای موفق هر 10 دقیقه 50 بیت کوین پاداش داد. سه هاوینگ بعد، هر 10 دقیقه 6.25 بیت کوین توزیع می شود.

زمانی که تعداد بیت کوین در گردش به 21 میلیون برسد، این فرآیند به پایان خواهد رسید. تخمین رایج این است که در نزدیکی سال 2140 رخ خواهد داد.

برنامه توزیع بیت کوین را چه کسی انتخاب کرد؟ چرا؟

خالق نام مستعار بیت کوین، ساتوشی ناکاموتو، که ممکن است یک فرد یا یک تیم باشد، حدود یک سال پس از انتشار این نرم افزار در جهان ناپدید شد.

بنابراین، او یا آنها (از این به بعد فقط با «آنها» میرویم) دیگر حاضر نیستند توضیح دهند که چرا این فرمول خاص را برای افزودن بیتکوین جدید به گردش انتخاب کردند.

اما ایمیلهای اولیه که توسط ناکاموتو نوشته شده بود، افکار این شخصیت مرموز (شخصیتها) را روشن کرد.

اندکی پس از انتشار وایت پیپر بیت کوین، ناکاموتو روش های مختلف سیاست پولی انتخابی خود را خلاصه کرد (برنامه ای که استخراج کنندگان از طریق آن پاداش های بلوکی دریافت می کنند)

با اندیشیدن شرایطی که تحت آن میتواند منجر به کاهش تورم (زمانی که قدرت خرید یک ارز افزایش مییابد) یا تورم (زمانی که قیمت کالاها و خدمات قابل خرید با ارز افزایش مییابد) انجام شود.

در آن زمان، ناکاموتو نمیدانست که چند نفر از پول دیجیتال جدید استفاده خواهند کرد.

آنها در مورد اینکه چرا فرمول خاصی را انتخاب کردند توضیح چندانی ندادند: “سکه ها باید در ابتدا به نحوی توزیع شوند و نرخ ثابت بهترین فرمول به نظر می رسد.”

تیراژ کل 21000000 سکه خواهد بود.

هنگامی که آنها بلوک می سازند در گره های شبکه توزیع می شود و مقدار آن هر 4 سال به نصف کاهش می یابد.

4 سال اول: 10,500,000 سکه 4 سال آینده: 5,250,000 سکه در 4 سال آینده: 2,625,000 سکه در 4 سال آینده: 1,312,500 سکه و غیره…

SingleQuoteLightGreenSingleQuoteLightGreen

ساتوشی ناکاموتو

با اکثر ارزهای دولتی، یک بانک مرکزی، مانند فدرال رزرو ایالات متحده، ابزارهایی در اختیار دارد که به آن امکان می دهد دلار را از گردش خود اضافه یا حذف کند.

به عنوان مثال، اگر اقتصاد در حال فروپاشی است، فدرال رزرو می تواند گردش مالی را افزایش دهد و با خرید اوراق بهادار از بانک ها وام دهی را تشویق کند.

متناوبا، اگر فدرال رزرو بخواهد دلار را از اقتصاد حذف کند، می تواند اوراق بهادار را از حساب خود بفروشد.

هاوینگ بیت کوین

چه خوب و چه بد، بیت کوین کمی متفاوت است. برای یکی، برنامه عرضه کاملاً مشخص است.

برخلاف سیاست پولی ارزهای دولتی که از طریق فرآیندهای سیاسی و نهادهای انسانی آشکار میشود، سیاست پولی بیتکوین در کدی نوشته میشود که در سراسر شبکه به اشتراک گذاشته میشود.

تغییر آن مستلزم هماهنگی و توافق گسترده در جامعه کاربران بیت کوین است.

برخلاف بسیاری از ارزهای ملی که با آن ها آشنا هستیم مانند دلار یا یورو، بیت کوین با عرضه ثابت و برنامه تورم قابل پیش بینی طراحی شده است.

تنها 21 میلیون بیت کوین وجود خواهد داشت. این تعداد از پیش تعیین شده آنها را کمیاب می کند، و این کمبود در کنار کاربرد آنها است که تا حد زیادی بر ارزش بازار آنها تأثیر می گذارد.”

یکی دیگر از جنبه های منحصر به فرد بیت کوین این است که ناکاموتو پاداش بلوک را برنامه ریزی کرده است تا در طول زمان کاهش یابد.

این روش دیگری است که در آن با هنجار سیستم های مالی مدرن، که در آن بانک های مرکزی عرضه پول را کنترل می کنند، متفاوت است.

برخلاف پاداش نصف بلوک بیت کوین، عرضه دلار از سال 2000 تقریباً سه برابر شده است.

ناکاموتو سرنخ هایی از خود به جای گذاشت مبنی بر اینکه آنها بیت کوین را به دلایل سیاسی ایجاد کردند.

اولین بلوک بیت کوین عنوان یک مقاله روزنامه را دارد: “صدر اعظم 03/ژانویه/2009 تایمز در آستانه دومین کمک مالی برای بانک ها.”

بسیاری این بیانیه را نشانه ای از عقاید و اهداف سیاسی ناکاموتو تفسیر کرده اند.

اگر بیت کوین به طور گسترده مورد پذیرش قرار گیرد، به طور بالقوه می تواند قدرت بانک ها و دولت ها در مورد سیاست های پولی، از جمله کمک های مالی به موسسات در حال مبارزه را کاهش دهد.

همانطور که با پاداش بلاک نشان داده شده است، هیچ نهاد مرکزی نمی تواند بیت کوین را خارج از برنامه دقیق ایجاد کند.

چگونه هاوینگ بیت کوین بر قیمت آن تأثیر می گذارد؟

نصف شدن بیت کوین توجه زیادی را به خود جلب می کند، زیرا بسیاری معتقدند که منجر به افزایش قیمت می شود. حقیقت این است که هیچ کس نمی داند قرار است چه اتفاقی بیفتد.

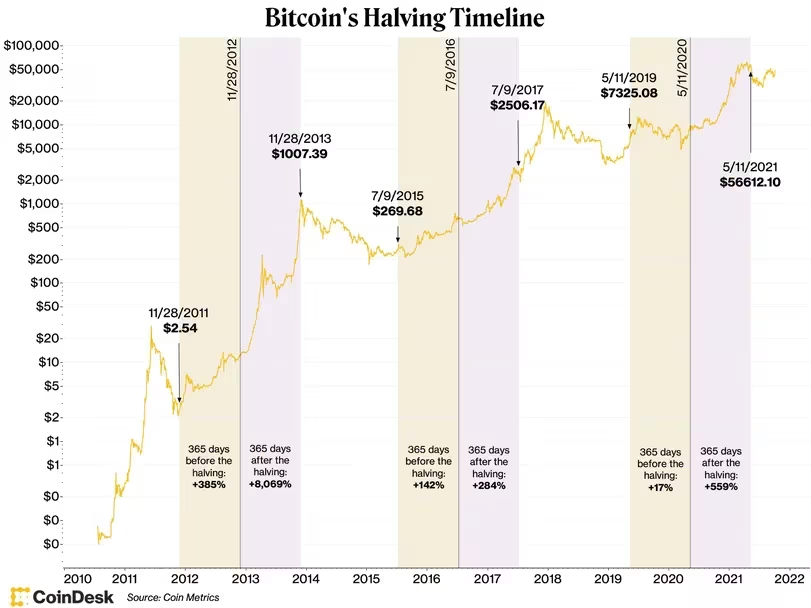

بیت کوین تاکنون سه نصف شده است که میتوانیم آنها را به عنوان نمونهای در نظر بگیریم.

نصف شدن سال 2012 اولین نمایشی از نحوه واکنش بازارها به برنامه عرضه غیرمتعارف ناکاموتو را ارائه کرد. تا آن زمان، جامعه بیتکوین نمیدانست که کاهش ناگهانی پاداشها چگونه بر شبکه تأثیر میگذارد. همانطور که مشخص شد، قیمت مدت کوتاهی پس از نصف شدن شروع به افزایش کرد.

نیمه دوم در سال 2016 بسیار پیش بینی شده بود، با CoinDesk که یک وبلاگ زنده از این رویداد را راه اندازی کرد و Blockchain.com یک “شمارش معکوس” انجام داد. هر هاوینگ گمانه زنی های شدیدی را در مورد چگونگی تأثیر این رویداد بر قیمت بیت کوین تشویق کرده است.

در 16 ژوئیه 2016، روز نیمه دوم، قیمت 10 درصد کاهش یافت و به 610 دلار رسید، اما پس از آن به حالت قبل بازگشت.

اگرچه تاثیر فوری بر قیمت بیت کوین اندک بود، اما بازار در نهایت در طول سال پس از نیمه دوم دوم واکنش نشان داد.

برخی استدلال می کنند که این افزایش نتیجه تاخیری نصف شدن بوده است. تئوری این است که وقتی عرضه بیت کوین کاهش می یابد، تقاضا برای بیت کوین ثابت می ماند و قیمت را بالا می برد.

با نگاهی به قیمت بیت کوین 365 روز پس از هاوینگ دوم، می توانیم شاهد افزایش 284 درصدی آن به 2506 دلار باشیم.

با نگاهی به هاوینگ اخیر، میتوانیم شاهد ادامه عملکرد صعودی قیمت بیت کوین یک سال پس از وقوع رویداد باشیم. این بار بیش از 559 درصد افزایش یافت.

چرا ماینرها این جوایز را دریافت می کنند؟

بیت کوین بدون پاداش بلاک به هیچ وجه کار نمی کند.

همانطور که هاسو محقق مستقل با نام مستعار می گوید، دو بخش برای کارکرد بیت کوین وجود دارد.

هاسو به CoinDesk گفت: «دفتر دفتر بیت کوین باید به این سؤال پاسخ دهد که چه کسی مالک چه چیزی است، چه زمانی؟».

بخش اول، “مالک چه کسی چیست؟” با رمزنگاری حل می شود. فقط صاحب یک کلید خصوصی (که مانند یک کد دسترسی مخفی است) می تواند بیت کوین را خرج کند.

تئوری بازی که بیت کوین را ایمن می کند مستلزم آن است که الف) ماینرها انگیزه ای برای استخراج بلاک های صادقانه داشته باشند [و] ب) ماینرها برای تلاش برای عدم صداقت هزینه ای داشته باشند.

هاسو توضیح داد: “نیمه دوم (“چه زمانی؟”) چالش بزرگی است و قبل از بیت کوین حل نشده بود.

در غیر این صورت، برای مردم آسان است که سکه های خود را “دوبرابر خرج کنند” و به طور موثر از هوای ضعیف پول ایجاد می کنند.

بدون پاداش بلوک، شبکه در هرج و مرج خواهد بود. هاسو توضیح می دهد که اگر قدرت محاسباتی کافی داشته باشند،

ماینرها می توانند از دو طریق به شبکه حمله کنند: با دوبار خرج کردن سکه یا جلوگیری از انجام تراکنش ها.

اما آنها به شدت تشویق می شوند که هیچ کدام را امتحان نکنند، زیرا در این صورت خطر از دست دادن پاداش بلوک خود را خواهند داشت.

دوبروفسکی گفت: «تئوری بازی ای که بیت کوین را ایمن می کند مستلزم این است که الف) ماینرها انگیزه ای برای استخراج بلاک های صادقانه داشته باشند [و] ب) ماینرها برای تلاش برای عدم صداقت هزینه داشته باشند.

به عبارت دیگر، اگر ماینرها قوانین را رعایت نکنند، ضرر خواهند کرد.

هر چه ماینرهای قدرت محاسباتی بیشتر به سمت بیت کوین هدایت شوند، حمله به شبکه سختتر میشود، زیرا یک مهاجم برای اجرای چنین حملهای باید بخش قابلتوجهی از این قدرت پردازشی که به عنوان هش ریت شناخته میشود، داشته باشد.

هر چه آنها بتوانند از طریق پاداش های بلوکی پول بیشتری به دست بیاورند، قدرت استخراج بیشتر به بیت کوین می رسد و بنابراین شبکه محافظت بیشتری می کند.

چه اتفاقی میافتد وقتی پاداشهای بلوک بسیار کوچک یا به طور کامل کاهش مییابد؟

به همین دلیل است که کاهش دوره ای در پاداش ها ممکن است در نهایت به یک موضوع تبدیل شود.

ماینرها برای انجام کاری که انجام می دهند به انگیزه نیاز دارند. آنها باید حقوق بگیرند. آنها از این کامپیوترهای گران قیمت و پر انرژی برای سلامتی خود استفاده نمی کنند.

اما پیامد کاهش پاداشهای بلوک این است که در نهایت به هیچ وجه کاهش مییابد.

کارمزد تراکنش، که کاربران در هر بار ارسال تراکنش می پردازند، راه دیگری است که ماینرها کسب درآمد می کنند.

(از نظر تئوری، این کارمزدها اختیاری هستند، اگرچه به عنوان یک موضوع عملی، در صورت شلوغ شدن شبکه ممکن است یک تراکنش بدون نیاز به مدت زیادی منتظر پردازش شود؛ اندازه کارمزد توسط کاربر یا نرم افزار کیف پول او تعیین می شود.)

انتظار می رود با کاهش پاداش بلاک، کارمزدها به منبع مهم تری برای پاداش برای ماینرها تبدیل شود.

«در چند دهه، زمانی که پاداش خیلی کم شود، کارمزد تراکنش به غرامت اصلی برای گره ها تبدیل خواهد شد.

من مطمئن هستم که در 20 سال آینده، یا حجم معاملات بسیار زیاد خواهد بود یا حجم معاملات وجود نخواهد داشت.

اما برای مدت طولانی، محققان بیت کوین این احتمال را در نظر گرفته اند که کارمزد تراکنش ها کافی نباشد. برای یک چیز، این بدان معناست که ممکن است برای حفظ امنیت شبکه، تراکنشها در طول زمان گرانتر شوند.

پیشبینی اینکه چه اتفاقی خواهد افتاد غیرممکن است، اما اگر سیستمی میخواهیم که بتواند 100 سال دوام بیاورد، باید برای بدترین حالت آماده باشیم.

دوبروفسکی گفت: «این واقعاً نمیتواند بدون هزینههای بسیار گران تراکنش کار کند، زیرا بیتکوین نمیتواند مقادیر زیادی از تراکنشها را در زنجیره پردازش کند.

و همانطور که در بالا توضیح داده شد، این پاداشهای استخراج است که قدرت محاسباتی بیشتری را به بیتکوین میکشد و آن را در برابر حملاتی که سعی در دور زدن قوانین شبکه دارند، سختتر میکند. مشخص نیست که آیا پاداش بلاک تضعیف شده آینده همان جذابیت را برای ماینرها خواهد داشت، حتی اگر با کارمزد تکمیل شود.

هاسو میگوید: «فکر نمیکنم این نصف شدن بیتکوین را به میزان قابل توجهی از امنیت کمتری کند، اما در عرض ۸ تا ۱۲ سال، میتوانیم خود را در آب داغ ببینیم.

بخشی از مشکل این است که بیش از یک دهه پس از تولد بیت کوین، بازار هنوز در حال کشف هزینه واقعی محافظت از شبکه در برابر مهاجمان است.

«هیچ کس سطح صحیح امنیتی مورد نیاز برای ایمن نگه داشتن بیت کوین را نمی داند. در حال حاضر، بیت کوین چیزی حدود 5 میلیارد دلار در سال پرداخت می کند و هیچ حمله موفقی وجود ندارد. با این حال، هیچ کشف قیمتی وجود ندارد. بیت کوین ممکن است بیش از حد پرداخت کند. دوبروفسکی استدلال میکند که برای اینکه واقعاً حداقل سطح امنیتی مورد نیاز برای جلوگیری از حملات را دریابیم، پاداشهای ماینینگ باید به نقطهای کاهش یابد که حملات شروع شوند و سپس افزایش یابد تا حملات متوقف شوند.

او افزود: «البته، این برای بیتکوین همانطور که اکنون طراحی شده است فاجعهبار خواهد بود، اما اگر پاداشها کاهش یابد و جامعه بیتکوین کاری در مورد آن انجام ندهد، واقعاً میتواند به سناریویی مانند این برسد.»

هاسو گفت که «امیدوار است» کارمزد تراکنشها برای تقویت امنیت بیتکوین در پایان کافی باشد، اما فکر میکند که ارزش پیشبینی «بدترین حالت» را دارد.

«باید واضح باشد که انگیزه حمله به بیت کوین امروز بزرگتر از پنج سال پیش است. ما اکنون [دونالد رئیس جمهور سابق ایالات متحده] ترامپ، [رئیس جمهور چین شی جین پینگ] و دیگر رهبران جهان را داریم که به طور انتقادی در مورد آن صحبت می کنند. هرچه بیت کوین بیشتر رشد کند، ممکن است بیشتر آن را به عنوان یک تهدید ببینند و در نهایت احساس کنند مجبور به واکنش هستند. به هر حال این بدترین حالت خواهد بود.» هاسو گفت.

این سوال جالبی است که باید در مورد چشم انداز آینده بیت کوین فکر کرد، اگرچه ممکن است یک موضوع دور از دسترس به نظر برسد.

هاسو گفت: «پیشبینی اینکه چه اتفاقی خواهد افتاد غیرممکن است، اما اگر سیستمی میخواهیم که بتواند 100 سال دوام بیاورد، باید برای بدترین حالت آماده باشیم. بدترین حالت این است که تقاضا برای فضای بلوک به شکل چشمگیری که مورد نیاز است افزایش نمی یابد. در نتیجه، پاداش های بلوک در نهایت به سمت صفر می روند.

منبع (coindesk.com)